マーケット

無格付け資産担保融資がもたらす価値AIメガトレンドから恩恵を受けるテクノロジー関連企業のみに注目する投資家は、潜在的にリスクが低く、まだ広く知られていない機会を逃している可能性があります。

人工知能(AI)やその他の量子コンピューティング応用のブームが、データ需要の爆発的な伸びを牽引しています。このメガトレンドから恩恵を受けるであろうテクノロジー企業の可能性に多くの投資家が注目する一方で、AIのパワーを支える上場実物資産企業には、まだ広く評価されていない魅力的な機会があると当社では考えています。

世界で最も急速に成長している商品であるデータは、輸送、処理、保存、電力供給のために重要な実物資産を必要とします。データへの絶えない欲求は、電力需要の急増につながり、電力網はすでにそのペースについていけなくなっています。AIのメガトレンドによって増大するデータと電力需要の処理に必要なインフラと不動産を更新するためには、多額の投資が必要になるでしょう。

当社では、デジタル経済の基盤を運営する実物資産企業は、半導体企業などの伝統的なテクノロジー企業よりも代替リスクや技術リスクが低い場合があり、AIメガトレンドを取り入れる魅力的な投資機会を提供すると考えています。より広範な上場実物資産市場の4つの主要分野において、AIを背景とする投資機会が提供されており、これらのエクスポージャーはテクノロジー偏重のポートフォリオに分散効果をもたらすと考えます。

データ関連の不動産とインフラ

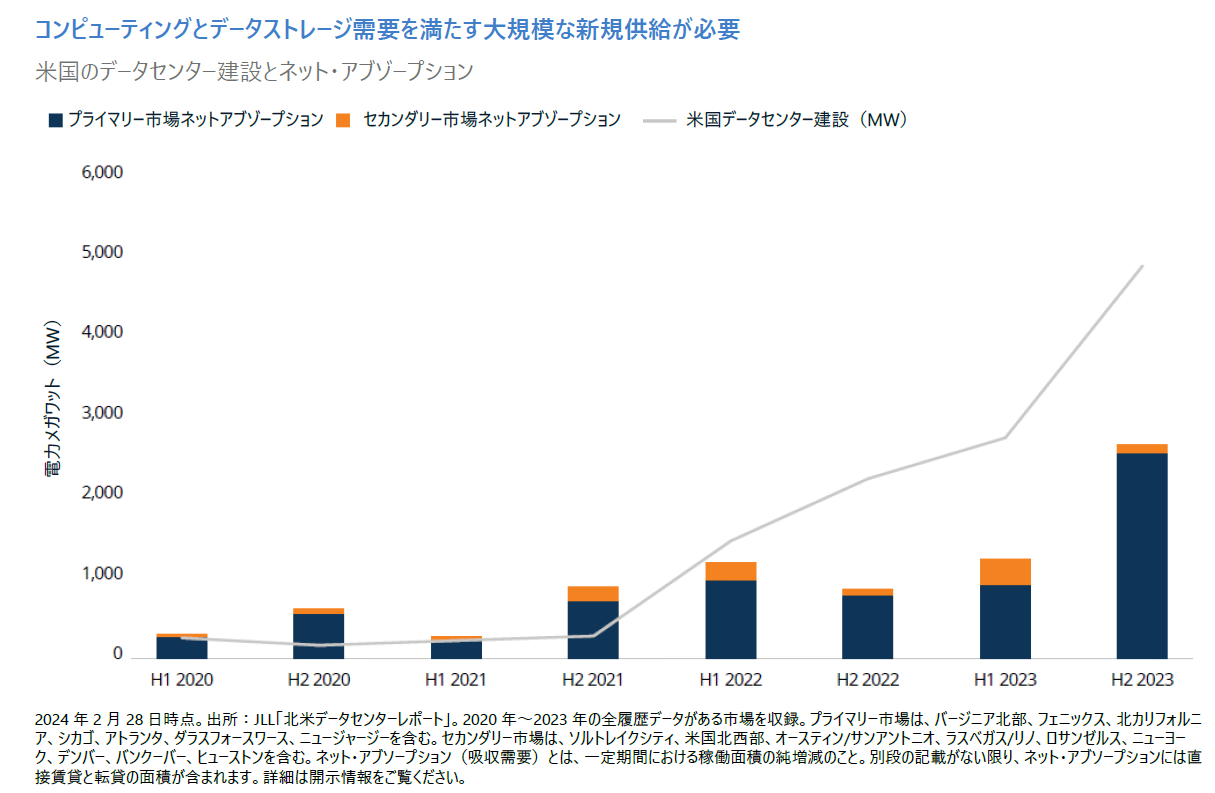

AIメガトレンドから明らかに恩恵を受けているのはデータセンターです。データセンターは、世界経済で増大するデータの処理、保存、送信に必要不可欠なインフラを収容しています。事業者がリースする電力メガワット(MW)で測定したデータセンター需要は、AIのブームの中、ここ数年で爆発的に増加しています。

その結果、これらの物件の賃料は上昇しており、供給が限定的であるため、今後も堅調に推移するものと思われます。米国で建設中のデータセンターは530万kW超規模、その多くは稼働が2025年以降となる予定ですが、2024年稼働分のほとんどが事前契約締結済みとなっている状況です1。

また、AIの発展に伴い増加するデータ量に対応するため、通信インフラの増設も必要になります。モバイル通信網はさらに進化し、ダウンロード速度の高速化に伴ってより広い帯域幅が必要になります。通信インフラ企業は、インフラ増設に対する需要と既存資産の更新に向けた追加投資から恩恵を受ける可能性が高いでしょう。

発電と送配電

生成AIは計算集約度が高く、必要とされるグラフィックス・プロセッシング・ユニット(GPU)半導体チップは、従来のプロセッサ・チップよりも多くの電力を消費します。このため、電力密度が高まり、既存と新規データセンター両方からの電力需要が増加します。

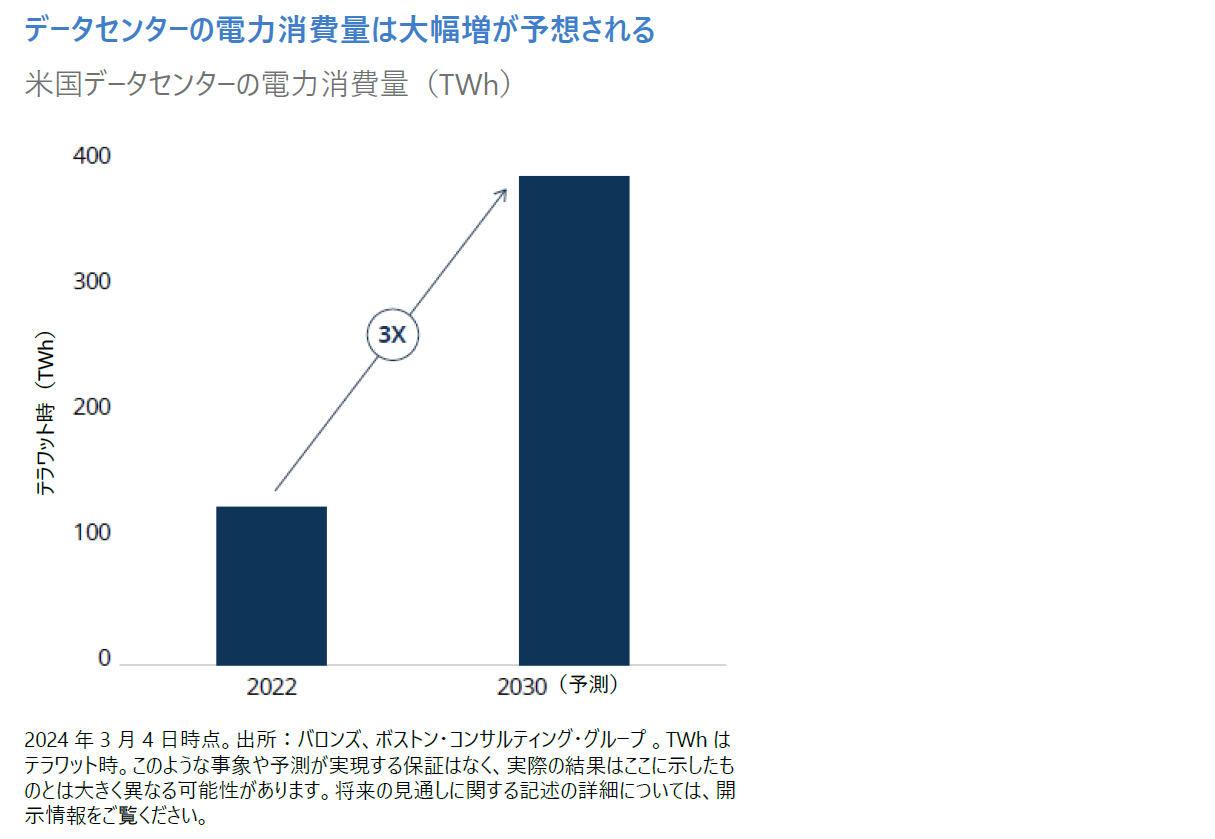

コンピューティングとストレージの需要が増加するにつれて、電力消費量は大幅に増加し、2022年の126テラワット時(TWh)から2030年には390TWh(約4,000万世帯分の消費電力に相当)へと3倍になると予想されています2。

電力会社や発電資産の所有者は、電力需要の増加から恩恵を受けるポジションにあります。実際のところ、米国の電力会社複数は最近、各々の地域にデータセンターが立地していることを直接的な理由として電力需要の増加予測を引き上げています。

テクノロジーやデータインフラを利用する顧客と電力事業者との関係は変化しています。電力・公益事業者は、単に電力を提供するのではなく、脱炭素化を視野に入れつつ、信頼性とコスト効率が高いエネルギー提供に向けた長期的なソリューションについて、顧客と協働するようになっています。

再生可能エネルギー発電事業者は、再生可能エネルギーのコスト低下と排出ネットゼロに対する注目の高まりというトレンドから恩恵を受けるべく優れたポジションにあります。さらに、今日の再生可能エネルギーは断続的であり、十分な蓄電設備なくしては、天然ガスなど従来型の低炭素ベースロード電源も重要になります3。

エネルギー・ミッドストリーム・インフラ

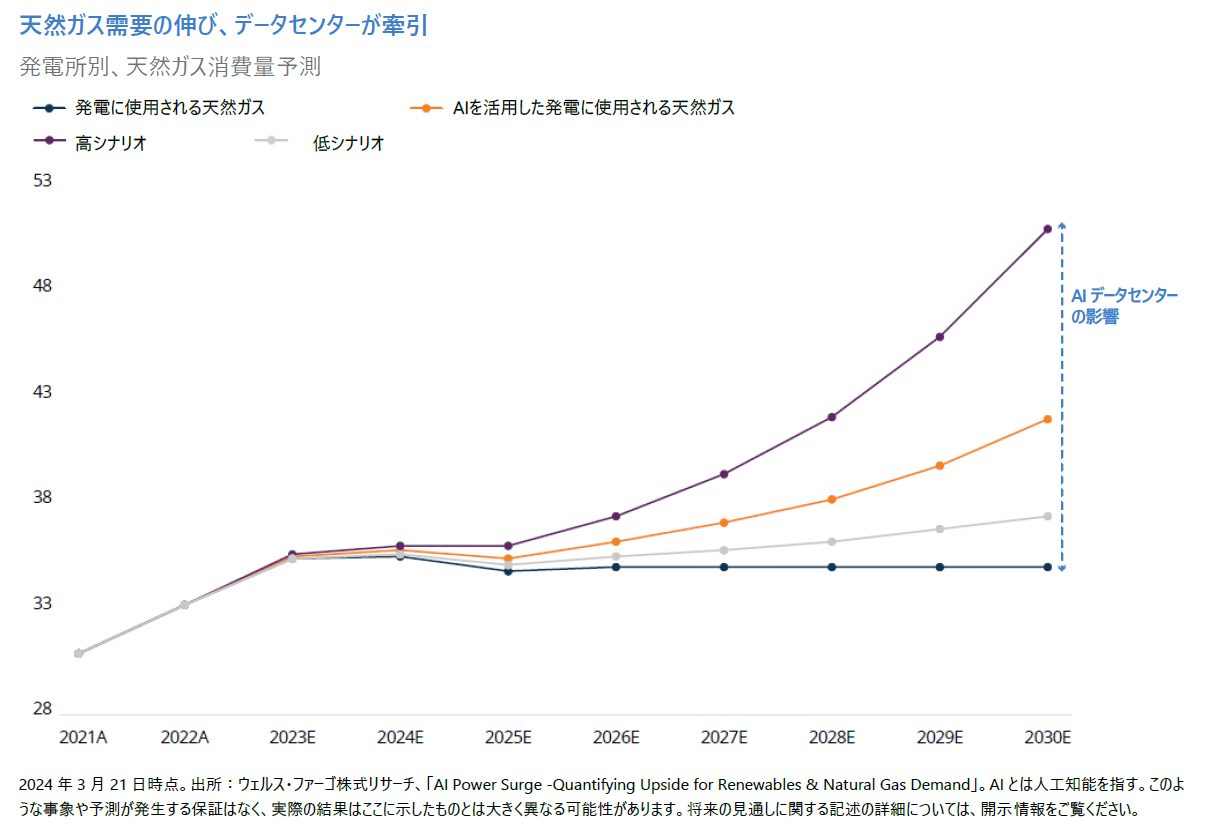

AI関連の電力需要の伸びから最も恩恵を受けると見られるのは、天然ガスの輸送に必要なインフラを提供する天然ガスインフラ企業であると見ています。データセンターの新設によって、電力セクターの天然ガス需要は2020年代末までに20%増加する可能性があります4。

当社では、電力需要の大きな変化から、北米天然ガスのバリューチェーン全体を通してエネルギー・インフラの成長を見込んでいます。電力会社の多くは、天然ガス発電所の増加に対応すべく資金計画の調整を行っており、これら新設設備の稼働には、さらなるインフラと供給を要します。この成長は、2027年までに2倍以上の拡大が見込まれる米国の液化天然ガス(LNG)輸出需要をさらに押し上げると見込まれます。

データ関連インフラを支えるハードウエア機器のソリューション

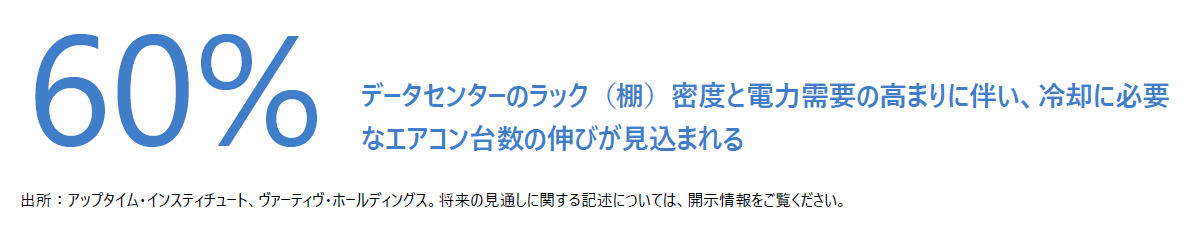

データセンターが新しい多様な電力源を活用するになるとともに、データセンター企業は、安定した信頼性の高い電力供給、エネルギー効率と運用効率の最適化を可能とする、独自のハードウエア機器ソリューションや機能強化に取り組む必要があるでしょう。より高性能の半導体は熱をより多く発するため、誤動作や故障を防ぐための機器冷却ソリューションへの投資が必要です。また、データセンターの接続障害を防ぐためには、予備電源ソリューションが不可欠です。

データセンターに備えられた予備電源、エネルギー効率や冷却のシステムなども、データセンターの運用コスト全体の削減には欠かせないものであると当社では考えます。

投資機会へのアクセス

AIメガトレンドから恩恵を受けるテクノロジー関連企業のみに注目する投資家は、潜在的にリスクが低く、まだ広く知られていない機会を逃している可能性があります。投資機会は上場実物資産市場で幅広く提供されており、テクノロジー偏重のポートフォリオに分散効果をもたらすと考えており、当社では、AIパワーを支える屋台骨を提供する不動産やインフラ企業に投資機会を見出しています。このような投資機会にアクセスするにあたっては、AIが急速に進化する中で、最も魅力的な投資機会を活用できる、実物資産に特化したアクティブ・マネージャーと協働することが極めて重要であると考えています。

注記:

1. 出所:JLL、North America Data Center Report。2024年2月28日時点。

2. 出所:バロンズ、「How AI Is Sparking a Change in Power、2024年3月14日」、ボストン・コンサルティング・グループ。

3. 「ベースロード」とは、一定期間に安定的に供給される、または必要とされる最小限の電力量のこと。

4. 出所:ウェルス・ファーゴ、2024年3月31日時点。「Industry Update: Energy AI Power Surge—Quantifying Upside for Renewables & Natural Gas Demand」

5. 出所:米国エネルギー情報局

重要な開示事項

すべての投資にはリスクが伴います。投資の価値は時間とともに変動し、投資家においては、利益を得るもしくは投資の一部または全てを損失する可能性があります。実物資産には、不動産証券、インフラ証券、天然資源証券が含まれます。不動産関連商品への投資は、不動産の資産価値、賃料または稼働率に影響を与える経済的、法的または環境的要因の影響を受ける可能性があります。インフラ企業は、金利コスト高、高レバレッジ、規制関連費用、景気減速、余剰設備能力、競争激化、燃料入手不可能、省エネ政策など、その事業に悪影響を及ぼす可能性のある様々な要因から影響を受ける場合があります。

分散は、利益や損失の回避を保証するものではありません。

ブルックフィールド・パブリック・セキュリティーズ・グループ・エルエルシー(「PSG」または「当社」)はブルックフィールド・コーポレーションの完全子会社です。

ブルックフィールド・パブリック・セキュリティーズ・グループ・エルエルシー(「PSG」)は、SEC登録投資顧問会社で、カナダの各州・準州において運用会社として登録されており、ブルックフィールド・コーポレーションのパブリック・セキュリティーズ・グループを代表し、不動産株式、インフラ株式、マルチ戦略実物資産ソリューション、実物資産債券を含むグローバル上場実物資産戦略を提供しています。PSGは、金融機関、公的・私的年金プラン、保険会社、基金・財団、政府系投資ファンド、個人富裕層を含む機関投資家および個人投資家向けに、個別勘定、登録ファンドおよびオポチュニスティック戦略を運用しています。PSGは、世界有数のオルタナティブ資産運用会社であるブルックフィールド・コーポレーションの間接的な完全子会社です。

当資料に含まれる情報は、投資助言、取引意図もしくは保有銘柄の示唆または投資パフォーマンスの予測ではなく、そのように意図したものではありません。当資料に表示された見解および情報は、いつでも変更される場合があります。ブルックフィールドは、当該見解や情報を更新する責任を負いません。当該情報は信頼できる情報源から取得したものと見なされますが、ブルックフィールドは、その完全性または正確性を保証しません。当資料は、ブルックフィールドが事業免許を取得していないか、募集、勧誘、購入もしくは売却が不能または違法である地域において、いかなる証券、商品もしくはサービスの売却の募集もしくは勧誘または購入申し込みの勧誘を意図および構成するものではありません(また、いかなる証券、商品もしくはサービスも募集または売却してはなりません)。

当資料に表示された意見は、子会社および関連会社を含むブルックフィールド・パブリック・セキュリティーズ・グループ・エルエルシーの現在の意見であり、予告なしに変更となる場合があります。子会社および関連会社を含むブルックフィールド・パブリック・セキュリティーズ・グループ・エルエルシーは、当該情報の更新または顧客への変更の通知を行う責任を負いません。当資料に提示されたいかなる見通し、予測またはポートフォリオ保有比率も当資料に示された日付時点のものであり、予告なしに変更となる場合があります。過去の実績は将来の成果を示唆するものではなく、投資の価値およびそれらの投資から生じるインカムは変動する可能性があります。将来のリターンは保証されておらず、元本の損失が生じる場合があります。

将来に関する記述

当資料は、米国連邦証券法令、具体的に米国1934年証券取引所法(その後の改正を含む)第21E条、そしてカナダ証券法令における意義の範囲内における将来の見通しに関する記述を含む情報やそれらに基づく情報が含まれています。将来の見通しに関する記述は、事業戦略や投資戦略もしくは戦略遂行のための措置、競争力、目標、事業の拡大および成長、計画、見込み、将来の成功への言及など、将来の行動、事象または動向に関して、過去の事実の記述以外のすべての記述を含みます。これらの記述は、過去または現在の事実に厳格に関連しないという事実によって特定することができます。「予測」、「推定」、「期待」、「予想」、「想定」、「計画」、「考え」やその他の類似する用語は、これらの将来の見通しに関する記述を特定するために用いられます。将来の見通しに関する記述は、不正確な仮定や既知もしくは未知のリスクおよび不確実性によって影響を受ける可能性があります。そうした要素の多くは、将来の実際の結果や成果を決定する上で重要となります。そのため、いかなる将来の見通しに関する記述についても保証はありません。実際の結果や成果は大きく異なることがあります。これらの不確実性を踏まえ、これらの将来の見通しに関する記述に不当に依拠するべきではありません。