マーケット

2026年見通し:オルタナティブ投資を活用した分散を検討すべき理由インフラ投資は、分散効果、インカム、リスク低減などの様々な潜在的利益を投資家に提供します。インフラは、道路や橋、データセンターや再生可能エネルギーまで、世界経済を支える幅広い資産で構成されていますが、これらすべてに共通する特性が同資産クラスの魅力につながっています。例えば、必要不可欠なサービスの提供、高い参入障壁、耐用年数が長い、契約や規制に基づくインフレ連動型の収入、一般的に営業利益率が高いという特徴を有しています。

これら投資機会へは、公開株式市場および非公開株式(プライベート・エクイティ)市場を介してアクセスすることが可能ですが、デット投資というアクセス方法も存在します。

プライベート・クレジットと並び非上場インフラデットが主要な資産クラスとして浮上してきたのは2008年の世界金融危機(GFC)後です。それまでインフラ融資の主な貸し手は銀行であり、その大半はグローバル銀行およびそのプロジェクト・ファイナンス・グループが占めていました。しかし、GFC後における規制環境の変化を受けて、この種の長期融資に対する銀行の貸出意欲が低下しました。こうした変化とインフラ投資の必要性が相まって、民間資本に対する莫大な需要が生まれたのです。

非上場インフラストラクチャー・デットへの投資は、ポートフォリオにおいて魅力的なアロケーション先となり得ると当社では考えています。その理由は3つ:

- 潜在的な分散効果とインカム:投資先資産が有する上記の特性によって、インフラデット投資はポートフォリオに分散効果をもたらし、魅力的なリスク調整後リターンを生み出す可能性を秘めています。

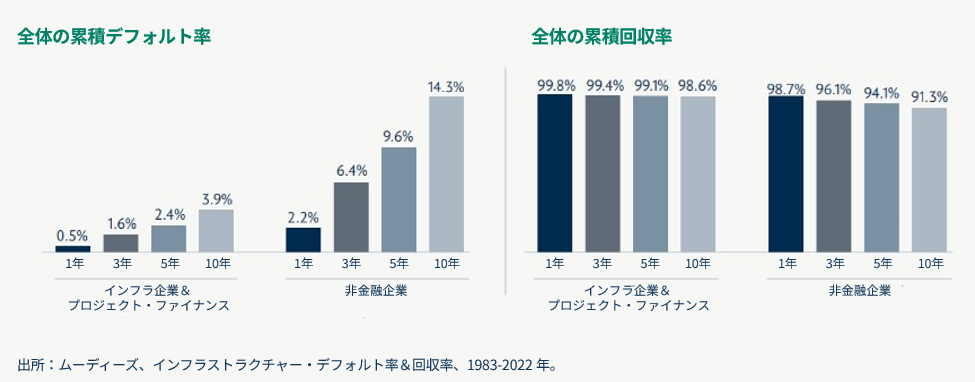

- デフォルト率の低下:ムーディーズ社分析によると、非金融企業融資と比較するとインフラ融資は一般的にデフォルト発生率が低く、回収率が高い傾向にあります。5年累積デフォルト率は非金融企業融資が9.6%であるのに対し、インフラ融資及びプロジェクト・ファイナンスは2.4%となっています。インフラサービスに対する安定的な需要はキャッシュフロー、つまり利払いをサポートする一方で、これら投資先資産が経営不振に陥った場合には、社会経済に不可欠であるという特性がより高い回収率の達成をサポートします。

- 今日の市場機会にアクセス:既存インフラの近代化や新技術の登場に伴って必要となるプロジェクト投資など、大規模な取り組みを背景に、世界は今、インフラ「スーパーサイクル」の真っ只中にあります。その結果、デットおよびエクイティ両方の資金調達における民間資本の必要性が高まっています。ブルームバーグによると、当社が「3つのD」と呼ぶデジタル化、脱炭素化、脱グローバル化に関連したプロジェクトを中心として、今後30年間で200兆ドル規模の投資が必要とされています。

結論:これらの投資に際しては、参入障壁、成長計画、信用度、借換リスクを考慮することが重要です。したがって、必要となるクレジットの専門知識を持ち、多額の資本投下が可能(これは競争低下に寄与)で、投資先市場に現地拠点を有する(案件の直接的なソーシングが可能となる)運用会社を選択することが賢明であると当社は考えます。これらの投資家は、同セクターにおける魅力的なリスク調整後リターンと分散効果を最大限に受けることが可能となり、同等の信用格付けを持つ社債よりも高い利回りを獲得できる可能性があると当社では考えています。

開示事項はPDFレポートをご覧ください。